Eksperci lojalnie ostrzegają, że zasady odliczeń podatkowych są bardzo skomplikowane, a dodatkowo pogmatwał je Polski Ład. Głównie za sprawą zmian wprowadzonych przez Polski Ład, leasing jest mniej opłacalny niż wynajem, jeśli porównamy sumaryczne koszty obu form finansowania skorygowane o odliczenia VAT i PIT. Tak wynika z symulacji Carsmile obejmującej dwa samochody z różnych pólek cenowych.

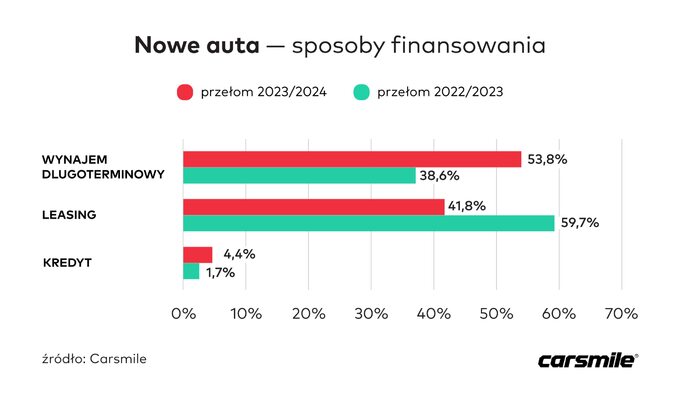

Najmowi sprzyjają też obecne trendy rynkowe, w tym m.in. korzystane rabaty przy zakupie samochodu oraz wysoka wartość rezydualna. Popularność wynajmu auta w stosunku do siostrzanego leasingu zmieniła się radyklanie na przestrzeni ostatniego roku – wynika z danych. Ostatnie miesiące przyniosły reaktywację wynajmu długoterminowego, po okresie kryzysu gospodarczego, kiedy użytkownicy zdecydowanie chętniej wybierali leasing. Kredyt w przypadku nowych aut niezmiennie ma marginalne znaczenie w finansowaniu, choć na przestrzeni roku widać niewielki wzrost jego udziału.

Zmiany na rynku

– Widzimy wyraźne zwiększenie popularności abonamentów na samochód w stosunku do innych form finansowania. Jest to spowodowane poprawą sytuacji ekonomicznej nabywców, atrakcyjnymi warunkami cenowymi wynajmu długoterminowego, a także obawami o możliwość wzrostu stawek ubezpieczenia – mówi Michał Knitter, współzałożyciel platformy Carsmile.

Ważnym czynnikiem, który powoduje roszady w sposobie finansowania jest też utrata przewagi podatkowej przez leasing. Nie jest to świeża sprawa, zmiany weszły bowiem w życie kilka lat temu, ale widać, że dla użytkowników posiadanie auta stopniowo traci sens w przypadku, gdy jego odsprzedaż przed upływem 6 lat od wykupu z leasingu jest opodatkowana i oskładkowana.

Najem zdominował statystyki

W okresie grudzień 2023 – luty 2024 aż 54 proc. użytkowników, którzy za pośrednictwem platformy zakupili nowe auto, wybrało wynajem długoterminowy. Jest to obecnie najpopularniejsza forma finansowania. Leasing stanowił 42 proc. a kredyt – 4 proc. Rok wcześniej proporcje między wynajmem, a leasingiem były niemal odwrotne: tylko 39 proc. przypadało na abonamenty, a prawie 60 proc. na leasing. Dane te pokazują jak bardzo sytuacja zmieniła się na przestrzeni kilkunastu miesięcy.

Wygoda kontra własność

Abonamenty są obecnie oferowane na atrakcyjnych warunkach, na co wpływ na kilka czynników. – Pierwszym z nich jest spadek cen transakcyjnych nowych aut, co jest spowodowane wyhamowywaniem podwyżek cen katalogowych oraz agresywną polityką rabatową importerów oraz dilerów – wyjaśnia Michał Knitter.

Kolejny pozytywny element to obniżka, a następnie stabilizacja w okolicach 5,9 proc. stopy WIBOR, od której zależy rata za auto. Najemcy nowych aut korzystają też z dobrodziejstw matematyki finansowej. Konkretnie chodzi o tzw. wartość rezydualną, która wpływa na to, jak dużą część wartości auta użytkownik pokrywa w racie. – Obecnie rynkowe wskaźniki dla wynajmu są bardzo korzystne– wyjaśnia ekspert. Rosnąca popularność wynajmu może też mieć związek z obawami o podwyżki stawek ubezpieczenia.

– Poza aspektem ekonomicznym ważna jest też wygoda, która jest często głównym czynnikiem decydującym o wyborze wynajmu – podsumowuje Michał Knitter. Kluczową zaletą leasingu jest natomiast wykup auta i docelowa własność pojazdu. Nie bez znaczenia dla układu sił leasing-wynajem są też kwestie formalne. O ile leasing wciąż wymaga w Polsce podpisania papierowej umowy, to kontrakt wynajmu auta można zawrzeć w pełni elektronicznie.

Dwa samochody do badania

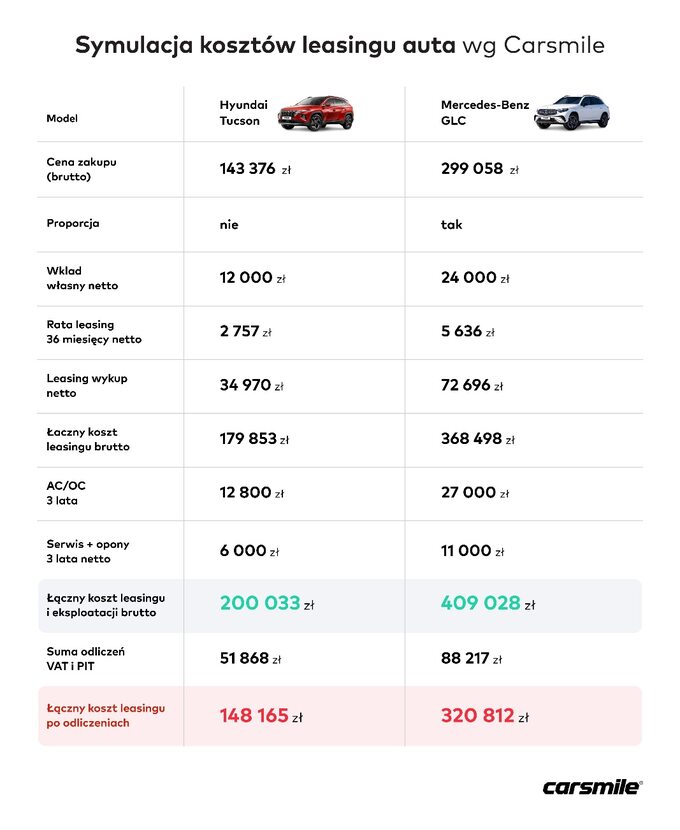

Aby sprawdzić co się obecnie bardziej opłaca – leasing czy wynajem, analitycy przeprowadzili symulację kosztów związanych z tymi dwiema formami finansowania na przykładzie dwóch modeli pojazdów z różnych półek cenowych: Hyundaia Tucsona kosztującego 143 tys. zł brutto (do odliczeń nie trzeba stosować proporcji) oraz Mercedesa GLC wartego 299 tys. zł (trzeba zastosować proporcję).

Założenia symulacji:

-

Samochód wynajmowany jest na 3 lata w opcji „full”, tzn. z ubezpieczeniem, assistance, serwisowaniem oraz oponami;

-

Wysokość wkładu własnego oraz raty wynajmu przedstawia tabela;

-

W przypadku leasingu wkład własny jest taki sam, jak przy wynajmie, ale dodatkowo dochodzi wykup – wartość tę oraz wysokość raty przedstawia tabela;

-

W przypadku leasingu koszt ubezpieczenia oraz serwisowania i opon leasingobiorca pokrywa samodzielnie, ale kwoty te uwzględniono w symulacji;

-

Po 3 latach leasingobiorca wykupuje auto z leasingu, a następnie sprzedaje je zgodnie z przepisami podatkowymi po założonej cenie. Ten element jest niezbędny, aby leasing dało się porównać z wynajmem, gdzie nie dochodzi do wykupu pojazdu;

-

Przedsiębiorca prowadzi jednoosobową działalność gospodarczą, rozlicza się wg 19-proc. stawki PIT, jest podatnikiem VAT, a samochód użytkuje w tzw. trybie mieszanym;

-

Ostateczne porównanie „leasing czy wynajem” to zestawienie całkowitego kosztu tych dwóch form finansowania po odliczeniach podatkowych;

-

Analitycy Carsmile posłużyli się ogólnymi zasadami odliczeń podatkowych, jakie opracował Piotr Juszczyk, doradca podatkowych firmy inFakt.

Co można odliczyć?

– Koszt finansowy związany z leasingiem oraz wynajmem przedsiębiorca może odliczyć w całości, podobnie, jak koszt ubezpieczenia AC i OC. Natomiast wydatki związane z serwisami czy zakupem opon odliczy tylko w 75 proc. Sprawa komplikuje się dodatkowo przy autach o wartości przekraczającej 150 tys. zł. W stosunku do rat musimy w takim przypadku zastosować proporcję – wyjaśnia Piotr Juszczyk.

Uwaga na proporcję

Jeśli cena samochodu jest większa, będziemy mogli odliczyć jedynie proporcjonalną część kosztów wynikającą z podzielania 150 tys. przez cenę pojazdu. Przykładowo, dla auta wartego 300 tys. zł, gdzie proporcja wynosi 1/2 odliczymy już nie 100, ale 50 proc. kwot z faktury za leasing, czy część finansową wynajmu. Ale uwaga. – O ile proporcję wynikającą z nadwyżki ceny auta ponad limit 150 tys. zł zastosujemy wobec ubezpieczenia AC, to nie użyjemy jej w stosunku do polisy OC, która jest wyłączona z proporcji – podkreśla doradca inFakt. W przypadku wynajmu długoterminowego, gdzie na fakturze wyszczególnione są z reguły dwie pozycje, tj. koszt finansowania i koszt serwisowania, należy zastosować inne zasady odliczeń w stosunku do tych dwóch pozycji. Jednocześnie proporcji nie dotyczy również część odsetkowa raty leasingu czy też najmu długoterminowego. Ta część w całości obniża dochód przedsiębiorcy.

Ważne jest jeszcze odpowiednie rozliczenie transakcji wykupu auta z leasingu. Jak zauważa Piotr Juszczyk, wykup należy kwalifikować jako odrębną transakcję. – Jest to przeniesienie prawa dysponowania samochodem. Stajemy się właścicielem pojazdu. W konsekwencji limit dla rat leasingowych do 150 tys. zł jest wyliczany do rat leasingowych oraz opłaty wstępnej. Przy wykupie auta, już ten limit nie ma zastosowania, musimy ustalić nowy, pod warunkiem jednak, że wykup jest większy niż 150 tys. zł – wyjaśnia ekspert.

… i podatek VAT

Kolejny element to podatek VAT. W symulacji przyjęto, że przedsiębiorca użytkuje auto w trybie mieszanym, co oznacza, że odlicza 50 proc. VAT. Pozostała część podatku VAT jest wówczas zaliczana w koszty i obniża PIT i składkę zdrowotną, ale w ewentualnej proporcji do wartości pojazdu. Wszystkie analizowane koszty objęte są podatkiem VAT, ale wyjątkiem jest ubezpieczenie AC i OC.

Odsprzedaż auta wykupionego z leasingu z dużym obciążeniem podatkowym

Na tym nie koniec, bo jeśli przedsiębiorca zdecyduje się na leasing i nie będzie chciał później używać samochodu prywatnie przez 6 lat po zakończeniu umowy leasingu, wówczas od ceny sprzedaży zapłaci PIT i składkę zdrowotną, a także pełny VAT, nawet jeśli używał auta w trybie mieszanym, tzn. odliczał tylko 50 proc. VAT od ponoszonych wydatków. Ten problem odpada w przypadku wynajmu, gdzie nie ma wykupu auta, a zatem nie ma też jego późniejszej odsprzedaży. W przypadku wykupu prywatnie auta z leasingu odpada z kolei VAT (ale przez 6 lat zostaje PIT i składka zdrowotna, jak przy aucie sprzedawanym jako firmowe). W analizie pominięto popularny sposób obchodzenia tych zasad poprzez tzw. darowiznę na żonę.

Efekt symulacji: wynajem tańszy od leasingu

Jakie wnioski płyną z analizy? W przypadku tańszego auta, czyli Hyundaia Tucsona odczuwalny koszt wynajmu, czyli po odliczeniach VAT i PIT wynosi dla przyjętych założeń 61,5 tys. zł. Odczuwalny koszt scenariusza z leasingiem wynosi natomiast 90, 5 tys. zł. Wynajem jest więc tańszy o ponad 29 tys. zł.

Droższe auto, czyli Mercedes-Benz GLC, kosztuje natomiast odczuwalnie, czyli po odliczeniach podatkowych, 157 tys. zł w wynajmie i 201 tys. zł w leasingu z wykupem i odsprzedażą auta. Wynajem jest więc tańszy o ponad 43 tys. zł.

W przypadku samochodów z 2-letnią gwarancją do kosztów leasingu należałoby jeszcze doliczyć szacunkowe wydatki na ewentualne naprawy, co nie zostało uwzględnione w analizie, a uderzyłoby w leasing. Ale uwaga. W przypadku innych modeli samochodów, jak również innych założeń przyjętych do analiz (np. brak możliwości odliczeń podatkowych PIT u „ryczałtowców”), wynik analizy może być inny.